BUSSINESS

ビジネス

【輸入ビジネス】EPAで必要な原産品の証明ルール

EPAで貿易をする際に、重要な書類となる「特定原産地証明書」

しかし素人のみならず輸入ビジネスに精通している方でさえ、

- 書類の内容が複雑でわかりにくい

- 原産地を証明することは難しい

と感じることが多いのも事実です。

そこで今回は、

EPAとは何か?

という点について解説するとともに

EPAで使う用語

を詳しく説明していきます。

目次

EPAとは

EPAとは、

特定の国や地域間の貿易や投資を促進するために設けられた制度

であり、

- 輸出入にかかる関税を撤廃・削減すること

- サービス業を行う場合の規制を緩和・撤廃すること

- 投資環境の整備を行うこと

- ビジネス環境の整備を協議すること

などが柱となっています。(参考:https://epa-info.go.jp/about/)

一方、EPAとよく比較されるFTAはFree Trade Agreementの略であり、

特定の国と地域の間で物品の関税やサービス貿易の障壁などを削減、撤廃されることを目的

とした協定です。

このように、FTAが特定の国や地域間でのモノやサービスの貿易の自由化を掲げているのに対して、EPAはより大きな枠組みで経済連携を目指していることがお分かりいただけるでしょう。とりわけEPAでは、知的財産の保護や人的交流の拡大など、

ヒト・モノ・カネの移動を自由かつ円滑にすること

に力を入れています。

2021年3月現在で日本が発行しているEPAは、以下の通りです。

【アジア】

マレーシア、ベトナム、シンガポール、タイ、ブルネイ、インドネシア、ASEAN、フィリピン、インド、モンゴル

【オセアニア】

オーストラリア

【ヨーロッパ】

スイス、EU

【中南米】

チリ、ペルー、メキシコ

中でも2019年2月1日から発行した日本とEUのEPAでは、日本がおよそ94%、EUが99%近い品目で関税を無くすことが決定し、世界最大級の自由貿易圏が誕生したことで話題となりました。

日本からEUへ輸出する際の関税については、

- しょうゆ

- 緑茶

- 牛肉

- 水産物

- アルコール飲料

が即時撤廃となったほか、現在関税率10%となっている乗用車についても発行から8年目にゼロになることが決定。またEUから日本に輸入されるワインや衣類についても即時で関税ゼロとなっています。(参考:https://www.nikkei.com/article/DGXMZO40731580R30C19A1EA1000/)

こうした背景には、自国優先の内向き主義的な傾向が世界的に強まる中、日本とEUでの前例を作ることで

通商交渉やWTO改革などの議論を主導していきたい考え

があるようです。アメリカや中国を巻き込んだ新たなルールや枠組みを構築したいという日欧の戦略が世界の貿易にどのような影響をもたらすか、今後も目が離せません。

EPAで使用する「特定原産地証明書」とは?

EPAを結んでいる国々と品物の輸出入をする場合には

「特定原産地証明書」

があると、輸入国側の関税をゼロにしたり削減したりできるようになります。

たとえばEUから日本に品物を輸入する際に、EUの国で発行された証明書を日本の税関に提出すれば関税が撤廃されたり軽減されたりする可能性があり、

輸入者の課税による負担を減らすことが可能

です。

基本的に「特定原産地証明書」は、EPAの締結国・地域間において20万円以上のものを輸出入する際に使用します。輸入ビジネスにおいては、輸出者に依頼をして輸出国側で「特定原産地証明書」を用意してもらい、日本の税関に提出する必要があるので注意しなければなりません(輸出額が20万円以下の場合は、特に書類は不要でEPAの適用が可能)。

ちなみに、

EPA以外の国に輸出入する場合に関税を撤廃または削減するケースにおいては、「原産地証明書」

を利用します。EPA締結国の間で使用される「特定原産地証明書」とは名称が異なるため気を付けてください。

EPAや特定原産地証明書のことで不明な点は、EPA相談デスク(https://epa-info.go.jp/)で電話やメールにて相談ができますので、状況に応じて積極的に活用すると良いでしょう。

EPAとHSコードの関係

EPAを使うためには、

「原産地規則」というルール

に従わなければなりません。

原産地規則のうち原産品と認められるのは

- 完全生産品

- 原材料のみで構成される産品

- 非原産材料を使い生産される産品

のいずれかを満たす産品のみになります。

その際、EPA上の原産品かどうかを確認するためのコードとして使用されるのが

「HSコード」

です。

このHSコードは世界共通であり(上6桁まで、下3または4桁の統計細分は国ごとに異なる)、振り分けられたコードを類や項などに分解すると、完成品と材料の間に変更があったかどうかなどを確認することができるようになっています。

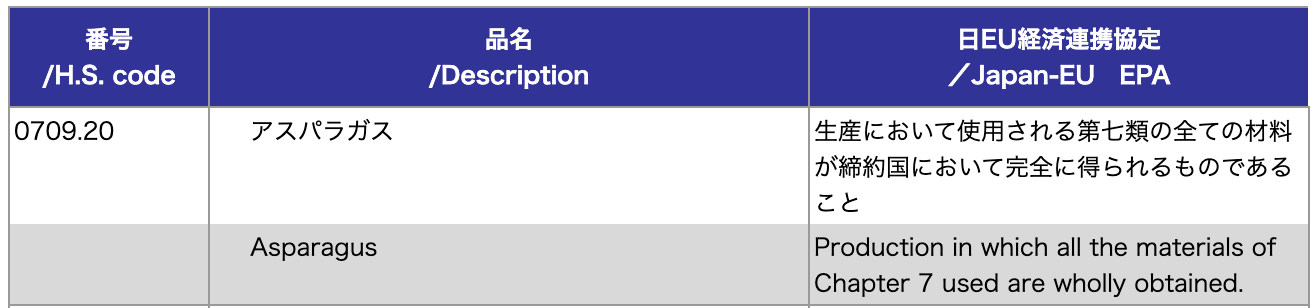

たとえば、アスパラガスのHSコードは、「0709.20」です。

(※参考:日・EUのEPAの協定別規則

https://www.customs.go.jp/roo/search/product/list/2017/EpasList_2017_epas1.htm)

このうち、

- 07にあたる部分→類(CC)

- 0709にあたる部分→項(CTH)

- 0709.20にあたる部分→号(CTSH)

と、それぞれに名前がつけられています。

品目の細かいコードについては、関税の原産地規則ポータルサイト(https://www.customs.go.jp/searchro/jrosv001.jsp)から確認することが可能です。

原材料のHSコードと完成品のHSコードが異なる場合のCTCコード

ただし、いつも輸出入する商品が原材料ばかりとは限りません。

むしろ複数の原材料を使用して、完成品が作られているというケースも数多くあります。

たとえば、

- 完成品がクッキーの場合→小麦粉、バター、卵、牛乳が原材料

- 完成品がサバ缶の場合→サバ、塩、しょうゆ、さとう、みりんが原材料

といったように、

使われている原材料と完成品が違うこと

は少なくないでしょう。

このように「最終産品のHSコード」と「産品を生産するのに使った非原産材料・部品との間でHSコード」が変更されている場合には、

CTC(関税分類番号変更基準)が適用

されます。

CTC基準を適用する場合には、原則使用した全ての非原産材料や部品が分類番号の変更となったことを確認するために個別の管理が必要です。このコードがあることで、

「類が変わる」=「何らかの処理がその国内で行われた」という証明

になり、その産品を「原産品である」と認定することが可能となります。

ただし、国内でかなりの処理や加工がなされた場合でもHSコードが変わらない製品もあり、その場合は

VAルール(付加価値基準)という別のルールが適用

されることになるため、併せて確認しておきましょう。

VAルール(付加価値基準)とは?

CTCルールが原材料と完成品のHSコードの変化で原産性を判断するのに対して、VAルール(付加価値基準)は

商品価格に占める「付加価値」が一定基準を超えているかどうか

で判断されるルールになります。

その国での加工において、「一定の付加価値を加える必要がある」と判断されたものだけがEPAの税率適用となるため、基準外のものは有利な税率で輸出入することはできません。

付加価値の基準は協定によって異なるものの、

平均的には40%

が基準値。

つまり1,000円の商品の場合には400円が付加価値となっていれば、原産品として認められることになります。

日本が提携するEPA協定では、

- 控除方式

- 積み上げ方式

- 非材料費から割り出す方式

といった主に3つのパターンからコストを割り出すことが可能です。

中でも、一般的に利用される控除方式は下記の通りです。

{(製品価格【FOB】- 非原産材料【CIF】)/ 製品価格 } x 100 = 原産品の割合

※日本とスイスのEPAに関しては、FOB価格ではなく、Ex-Works(工場から出荷するときの通常の国内価格)で計算

万が一、CIF価格がわからない場合には実際の購入価格で計算ができるほか、部品の数が多すぎて個別の金額が判明しない場合には標準原価や予定原価で計算することも可能です。

だたし計算方法によって数値に誤差が出る場合が場合もあり、原産地規制を満たせる公式を利用すること、製品によって使いやすい公式を選ぶのがポイントと言えるでしょう。

またVAルール(付加価値基準)では、

為替変動や原材料の価格改定などによって突然原産割合が変わってしまうケース

も考えられます。その際には、原産資格を喪失するリスクもありますので注意が必要です。

まとめ

今回の記事では、EPAの内容と、EPAを使った輸出入で使用する用語について詳しく解説していきました。

原産地を証明するのは非常に複雑で難しい作業にはなりますが、基本的に輸入ビジネスにおいては

現地の業者が用意してくれる書類

になるため、それほど難解に感じる必要はありません。あくまでも貿易に関する知識として理解しておけば問題ないでしょう。